今回の記事では、「三井住友カード ゴールド」はどんなクレジットカードなのか、メリットや特典、デメリット、空港ラウンジ、ApplePay(アップルペイ)、Google Pay(グーグルペイ)等スマホ決済に登録できるのかなどをまとめました。

もくじ

- 1 「三井住友カード ゴールド」はどんなクレジットカード?

- 2 「三井住友カード ゴールド」のメリット・特典

- 3 旅行保険・付帯保険・その他

- 4 「三井住友カード ゴールド」の国際ブランド

- 5 タッチ決済が使える!

- 6 「三井住友カード ゴールド」とApple Pay(アップルペイ)

- 7 「三井住友カード ゴールド」とGoogle Pay(グーグルペイ)

- 8 「三井住友カード ゴールド」とQRコード決済/スマホ決済

- 9 電子マネーと注意点

- 10 「三井住友カード ゴールド」のデメリット

- 11 まとめ

「三井住友カード ゴールド」はどんなクレジットカード?

「三井住友カード ゴールド」がどんなクレジットカードなのか、メリットや特典を含めた特徴をリストにすると、

・対象のコンビニ・飲食店でポイント大幅アップ可能

・USJでポイントアップ

・ポイントアップモール経由でポイントUP

・還元率0.5%~

・Vポイントの有効期限は3年間

・会員向けチケットサービス・Vpassチケットで優待

・年会費は1万円+税だが抑える方法もあり

・家族カード1人目なら年会費無料

・ETCカード年会費550円(無料条件あり)

・海外旅行傷害保険(利用付帯最高4000万円+自動付帯最高1000万円)

・国内旅行傷害保険(利用付帯最高4000万円+自動付帯最高1000万円)

・ショッピング保険年間最高300万円

・国際ブランドはVISA/Mastercardの2種類

・タッチ決済(コンタクトレス決済)搭載

・Apple Payに登録可能

・Google Payに登録可能

・PayPay、楽天ペイ、d払い、auペイに登録可能(国際ブランドによる)

・三井住友カードWAON発行可能(チャージ可)

空港ラウンジを無料で利用可能でボーナスポイントあり、年会費はかなり抑えることもできる三井住友カードのゴールドカードです。

「三井住友カード ゴールド」のメリット・特典

クレジットカードのメリットはどんな特典がついていてお得かということ。まずは特典についてです。

空港ラウンジが利用できる

「三井住友カード ゴールド」を持っていると国内の空港ラウンジ、一部の海外空港ラウンジも無料で利用できます。

フリードリンクサービスや無線LAN環境があったりするので、便利ですよね。

利用できる空港は以下になります。

ボーナスポイントもあり

(画像:公式サイトより引用)

<プラチナ・ゴールド・プライムゴールド限定>で年間利用ボーナスがあります。

毎年、「カード加入月~11ヵ月後末まで」の12ヵ月間(カード入会月を含む)の利用金額に応じて、合計50万円(税込)ごとに2500円相当のVポイントをプレゼントしてもらえます。

上限ポイント数(年間):10,000ポイント(年間200万円以上ご利用の場合)

※ポイントは毎年、「カード加入月」の翌月末日までにプレゼント

対象のコンビニ・飲食店でポイント大幅アップ可能

①セブンイレブンなら最大10%還元率も!

(画像:公式サイトより引用)

2024年10月15日~、セブンイレブンなら10%還元率も可能になりました。

②三井住友カードのスマホのタッチ決済で支払い

※セブンイレブンアプリとVポイントの利用設定が必要

セブンイレブンだけ、下記②より+2.5%アップします。(さらにセブンイレブンアプリの提示で+0.5%)

(画像:公式サイトより引用)

(画像:公式サイトより引用)

また、毎週金曜日はVポイントPay残高のスマホタッチ決済で支払うと最大10%還元率が可能です。

貯めたVポイントを効率よく利用できます。

(画像:公式サイトより引用)

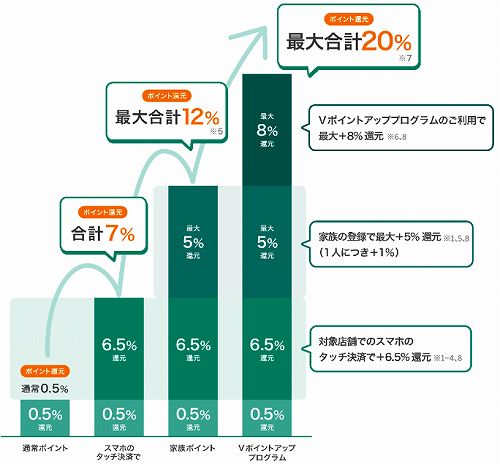

②対象のコンビニ・飲食店:マクドナルド(マック)、コンビニ等でポイントアップ・合計7%還元率も可能!

・カードの現物タッチ決済の場合、利用金額200円(税込)につき1.5%ポイント還元

(5%還元→1.5%ポイント還元)⇒公式サイト

(画像:公式サイトより引用)

セイコーマート、セブンイレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店*、すき家、はま寿司、ココス、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司

※セコマは、タイエー、ハマナスクラブ、ハセガワストアも対象

※ポプラは生活彩家も対象

※ローソンは、ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象(店頭で支払いの際は「クレジットで」と伝える。「Apple Pay」の場合、iD払い)

※モスバーガーは、モスバーガー&カフェも対象。フルセルフレジではタッチ決済を利用できないため、当サービスポイント加算の対象外

*ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象。その他のすかいらーくグループ飲食店は、当サービスポイント加算の対象外

※ファミリーマートは、2022年12月15日で本サービスの対象外

※カードの差し込み/磁気取引、iDは対象外

※商業施設内の店舗など、一部ポイント加算の対象とならない場合あり

※一定金額(原則1万円)を超えると、決済端末にカードを挿し支払いする場合あり

支払い方法によってプラスのポイント還元が変わるので、注意しましょう。

③家族ポイントを使えば最大+5%!?

(画像:公式サイトより引用)

対象カードなら、家族1人登録するごとに+1%ポイント加算が可能です。(最大+5%)

対象のコンビニ・飲食店(セブンイレブン・ローソン・マクドナルド等)の店舗での支払いに、対象の三井住友カードを利用すると、通常のポイントに加えて、利用金額200円(税込)につき「家族の人数」%分、カードを利用した人にポイントが還元されます。

※本サービスに登録した家族1人あたり+1%ポイントが還元(ポイントは最大+5%還元が上限、最大家族9人まで登録は可能)

※1ヵ月あたりのVポイント付与上限は1カードあたり50000ポイント

※一部ポイント加算対象とならない店舗および指定のポイント還元にならない場合あり

④Vポイントアッププログラムで最大+8%還元

Vポイントアッププログラム対象サービスを利用すれば、対象のコンビニ・飲食店での支払いに対象の三井住友カードを利用すると、通常ポイントに加えて、利用金額200円(税込)につき、Vポイントアッププログラム分のポイントが還元されます。(最大+8%)

(画像:公式サイトより引用)

【スマートフォンアプリ「Vポイント」、Visaプリぺ、かぞくのおさいふ】へのチャージで0.25%還元!

スマートフォンアプリ「Vポイント」、Visaプリぺ、かぞくのおさいふへのチャージでVポイントが0.25%還元されます。

さらにプリペイド利用で0.25%残高に還元されるので、最大0.5%相当が還元されます。

※三井住友カードの発行する一部プリペイドカードへのチャージはVポイント0.25%の還元対象外

USJ派なら三井住友カード

(画像:公式サイトより引用)

パーク内でスマホのVisaのタッチ決済・Mastercardタッチ決済で支払うと、利用金額200円(税込)につき7%ポイント還元!カードの現物タッチ決済の場合、利用金額200円(税込)につき1.5%ポイント還元されます。(通常のポイント0.5%分を含む)

※WEBチケットストア、オンラインストアは対象外

※一部対象外店舗・対象外商品あり

※一定金額(原則10,000円)を超えると、タッチ決済利用不可

また、貯めたVポイントをUSJのチケット(スタジオ・パス)に交換することもできます。

ポイントアップモールでポイントアップ

「ポイントアップモール」は三井住友カード会員専用のポイント優待サイトです。ポイントアップモールを経由して買い物をするだけでポイントが貯まります。

還元率0.5%~

「三井住友カード ゴールド」を利用すると、利用金額200円(含む消費税等)につきVポイント 1 ポイントが貯まります。

1ポイント=1円相当なので、ポイント還元率は0.5%。

対象のコンビニ・飲食店で大幅ポイントアップが可能です。

Vポイントの有効期限

「三井住友カード ゴールド」を利用して貯まるポイントは、「Vポイント」です。

「Vポイント」の有効期限は、ポイントの最終変動日(貯める・使う・交換する)から1年間(自動延長あり)です。

「Vポイント」の交換先は、下記の記事で紹介しています。

会員向けチケットサービス・Vpassチケットで優待

「三井住友カード ゴールド」があれば、Vpassチケットを利用することができます。

カード会員用貸切公演もあるので、宝塚ファンなら要チェックです。

年会費は11000円だが抑える方法もあり

通常の年会費は11000円(税込)ですが、インターネットから入会すると初年度年会費無料です。

さらに年会費を割引にする方法もあります。

家族カードは1人目無料

「三井住友カード ゴールド」の家族カードは、1人目年会費無料、2人目から1100円(税込)になります。

ETCカード

ETCカードは年会費無料で利用可能ですが、入会翌年度以降、前年度に一度もETCカードの利用がない場合は、ETCカード年会費550円(税込)が必要になります。

旅行保険・付帯保険・その他

海外旅行保険

「三井住友カード ゴールド」は海外旅行傷害保険が利用付帯されます。

補償内容は次のようになっています。

| 保険の種類 | 保険金額 | |

| 本会員/家族会員 | 家族特約 | |

| 傷害死亡・後遺障害 | 最高5000万円 | 最高1000万円 |

| 傷害治療費用 | 300万円(1事故の限度額) | 200万円(1事故の限度額) |

| 疾病治療費用 | 300万円(1疾病の限度額) | 200万円(1疾病の限度額) |

| 個人賠償責任 | 5000万円(1事故の限度額) | 2000万円(1事故の限度額) |

| 携行品損害(免責3000円) | 50万円 | 50万円 |

| 救援者費用等 | 500万円 | 200万円 |

※対象となる家族の範囲:

本会員と生計を共にする19歳未満の同居の親族

本会員と生計を共にする19歳未満の別居の未婚の子

国内旅行保険

「三井住友カード ゴールド」は国内旅行傷害保険が利用付帯されます。

最高5000万円(利用付帯)

ショッピング保険

「お買物安心保険(動産総合保険)」がついています。

「三井住友カード ゴールド」で購入した品物の破損・盗難が発生した場合、購入日から200日間補償されます。(年間最高300万円を補償。自己負担額1回の事故につき3000円)

※一部補償の対象とならない商品・損害あり

本人認証サービス(3Dセキュア)にも対応

オンライン・ショッピングの際に、認証コードにより本人認証を行うサービス=本人認証サービス(3Dセキュア)があります。

⇒公式サイト

※VpassパスワードやOneTimePassアプリを用いた本人認証は2024年3月以降利用不可

「三井住友カード ゴールド」の国際ブランド

「三井住友カード ゴールド」は申し込み時に、VISA・Mastercardの2種類から選択できます。

タッチ決済やスマホ決済は国際ブランドによって利用できる等異なるので、その点も踏まえて入会時には検討しましょう。

タッチ決済が使える!

「三井住友カード ゴールド」はタッチ決済(コンタクトレス決済)が利用できます。

利用方法もかんたんです。マークがある店舗で、「三井住友カード ゴールド」を読み取り端末かざすだけ。

会計時は「クレジットカードのタッチ決済で支払います」と伝えてかざします。

「三井住友カード ゴールド」とApple Pay(アップルペイ)

「三井住友カード ゴールド」をApplePayに登録すると、ポストペイ型の電子マネーiD(アイディー)として使えるようになります。

また、コンタクトレス決済も使えます。

「三井住友カード ゴールド」とGoogle Pay(グーグルペイ)

Google Pay(グーグル ペイ)での非接触型決済は、2019年5月末から一部のクレジットカードでiD・QUICPayの利用が可能になり、便利になりました。

「三井住友カード ゴールド」をGoogle Pay(グーグル ペイ)に登録し、ポストペイ型の電子マネーiDとして利用することができます。

2022年3月1日~VISAタッチ決済(VISAブランド)も使えるようになりました。

三井住友カードをGoogle Payに設定してもタッチ決済にならない!

ここで注意!

Google Wallet(グーグル ウォレット)でタッチ決済を使いたい場合は、Vpassアプリからの設定が必要です。

Googleウォレットから設定すると、iD(アイディー)が設定されます。

※Wear OS(スマートウォッチなど)の Google ウォレット ではVisaのタッチ決済の登録は不可。一部端末についてはiDのみ登録可能

※Mastercardタッチ決済には、設定・利用不可

「三井住友カード ゴールド」とQRコード決済/スマホ決済

QRコード決済/スマホ決済は、それぞれチャージが必要だったり、登録したクレジットカードからの支払だったり、両方できたりと、コード決済によって違います。

QRコード決済/スマホ決済と「三井住友カード ゴールド」についてまとめると以下のようになります。

| 「三井住友カード ゴールド」を登録 | 「三井住友カード ゴールド」からチャージ | |

| PayPay(ペイペイ) | VISA,Mastercard | × |

| 楽天ペイ | VISA,Mastercard | × |

| d払い | VISA,Mastercard | ×(クレカ不可) |

| au PAY(auペイ) | ー | Mastercard |

| メルペイ | ー | ×(クレカ不可) |

還元率については下記の記事で紹介しています。

電子マネーと注意点

WAON

![]()

![]()

2021年10月21日~、iPhone・Apple PayでWAONが利用できるようになりました。ウォレットアプリを使えば、イオンカード以外のクレジットカード(JCB・マスターカード・アメックスブランド)も利用できます。

![]()

「三井住友カード ゴールド」を持っていると三井住友カードWAONが発行できます。年会費は無料、発行手数料 300円(含む消費税等)がかかります。

「三井住友カード ゴールド」から三井住友カードWAONへのチャージはできますが、チャージでポイントは付与されません。

一般のWAONカードやAndroid端末のWAONにチャージできるのは、主にイオン系クレジットカード、JALカードになります。そのうちでもポイントが付与されるものとなると、ごく少数です。

「三井住友カード ゴールド」と電子マネーについてまとめると

| VISA・MasterCard | |

| 楽天Edy | △ |

| モバイルSuica | △ |

| nanaco | MasterCardならiPhone・ApplePayでチャージ可能 |

| WAON | △:三井住友カードWAON発行可 MasterCardならiPhone・ApplePayでチャージ可能 |

| PASMO(パスモ) | オートチャージ:× モバイルPASMO:△ |

| QUICPay(QUICPay+) | ー |

| iD | ApplePay・Google Payで利用可 そのほかにも・専用カード・クレジットカード一体型・おサイフケータイで可 |

○:チャージ可・ポイント付与あり

△:チャージ可・ポイント付与なし

×:チャージ不可

「三井住友カード ゴールド」のデメリット

「三井住友カード ゴールド」のデメリットは、基本還元率が0.5%と低いことです。

その点は残念です。

まとめ

知名度抜群・ステータス性抜群の「三井住友カード ゴールド」はゴールドカードらしい特典が充実しています。

しかも年会費はインターネットからの入会なら初年度無料。2年目以降も11000円(税込)ですが、それを割引する方法もあります。

空港ラウンジも利用でき旅行保険も付帯している「三井住友カード ゴールド」。割引後の年会費なら、ゴールドカードとしてはお得感満載です。

| 国際ブランド | VISA、MasterCard |

| カード発行会社 | 三井住友カード |

| 申し込み資格 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

| 年会費 | インターネットから入会の場合、初年度年会費無料 11000円(税込)(年会費割引特典あり) |

| 締め日・引き落とし日 | 15日締め翌月10日払い/月末締め翌月26日払い(選択可) |

| 貯まるポイント | Vポイント |

| ポイントの有効期限 | ポイント獲得月から3年間 |

| ETCカード | 年会費:550円(税込) ・入会初年度無料 ・翌年度以降は、前年度に1回以上ETC利用の請求があれば無料 |

| 家族カード | 1人目は無料 2人目以降 通常 1100円(税込) |

| 海外旅行傷害保険 | 最高5000万円(利用付帯)(自動付帯は最高1000万円) |

| 国内旅行傷害保険 | 最高5000万円(利用付帯)(自動付帯は最高1000万円) |